我国机动车辆保险从总量上来说,总的保费收入不断增加,但是我们也必须要看到区域发展不均衡、投保率偏低的现状,应加强对车险的宣传力度进一步提高投保率;规范汽修市场,加强对业务人员的培训提高理赔效率;同时也可以借鉴机动车辆保险发达国家的成功经验,

以下为本篇论文正文:

摘要

改革开放以来,我国机动车保险业务得到了快速发展,保费收入持续增长,在整个财产保险业务中占据着主导地位。随着我国民众可支配收入的持续增长,机动车的普及率越来越高,但同时也出现了机动车辆保险发展区域不均衡的现象。本文试图对我国机动车辆保险地区的发展特点进行研究,并提出了相应的解决对策。

关键词:机动车辆保险;保费收入;不均衡

目录

摘要

关键词

1机动车辆保险现状

2机动车保险需求发展不均衡

3我国机动车辆保险需求区域发展不均衡的对策

3.1提升民众的投保意识

3.2规范机动车市场,提高理赔效率

3.3加强员工培训,提高业务水平

参考文献

1机动车辆保险现状

机动车辆保险,简称车险,是指对机动车辆由保险事故所造成的财产损失或人身伤亡负赔偿责任的一种运输工具保险。拥有各种机动交通工具的法人和自然个人都可以进行投保。机动车辆保险的保险责任主要对保险事故造成的车辆损失进行补偿,以及对事故造成的人身伤亡在保险责任范围内给付补偿金,以减轻事故中当事人的财产损失和医疗负担。随着交强险的实施,机动车投保率有了明显提升。所以车险对交通意外事故有了很大保障作用,在社会和谐发展中起到非常重要的作用。

对保险公司来说,机动车辆保险是财产保险的一种,和其他财产保险险种比较起来,机动车辆保险的地位越来越重要,机动车辆保险已成为财产保险业务中最大的险种。机动车辆保费收入的多少直接影响着财险公司的收益。

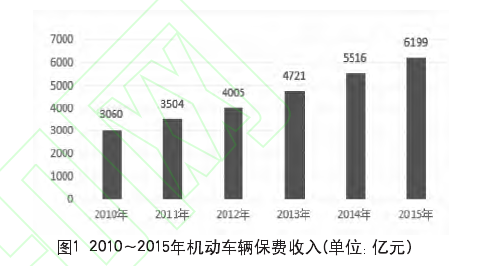

随着我国保险行业稳步发展,财产保险行业也得以快速发展,而在我国财产保险保费收入中,车险所占比重最大,且由于汽车消费量的增加以及相关政策的出台。自2010年开始,我国机动车辆保险保费收入逐年增加,根据保监会陈文辉副主席《在2016年全国财产保险监管工作会议上的讲话》中提出,2015年车险保费收入6199达亿元,比2014年增长了683亿元,增长率为12.38%.

2机动车保险需求发展不均衡

改革开放30多年来,中国保险市场从小到大、从总量快速扩张到结构明显升级,逐步形成了有中国特色的多样化、多层次的保险市场。中国保险业在高速增长的同时,无论寿险、非寿险都出现了地区发展不平衡的问题,而且地区差异明显。

近年来,对我国保险消费地区差异研究的文章越来越多,如肖志光(2009)、陆秋君等(2007、2008)、郭建博(2008)、徐哲等(2005)、朱俊生等(2005)、田霖(2005)、楚天骄(2002)等都对此现象进行了研究。他们重点研究了我国保险业发展的区域差异,基本结论是大多数省份的保险市场发育处于相当低的水平,保险市场存在较为明显的地带性特征,从东向西表现为依次下降的梯度分布。

同时机动车保险市场不断发展,并始终在整个财产保险市场上占据业务的主导地位。随着我国国民收入的持续快速增长,机动车作为家庭的交通工具普及率也不断提高,对相关车险的需求也日趋旺盛。但目前国内对机动车保险市场研究的文章还较少,主要有林升等(2010),朱铭来等(2006、2008);而机动车保险需求地区差异状况的研究成果更少,朱铭来和汪佚丽2006年《我国汽车保险需求的实证分析》是对机动车保险需求的实证研究。所有的研究结果都非常一致:我国汽车保险需求会受到机动车保费、民用汽车拥有量、人均收入以及道路交通事故数的显着影响。而机动车保费与机动车保险需求呈显着负相关关系;民用汽车拥有量和人均实际收入都与机动车保险需求呈正相关关系;而道路交通事故数与机动车保险需求具有显着相关性。因为民用汽车数量和人均收入呈现了从东向西梯度下降的趋势,所以直接影响机动车辆的保险需求,也呈现出明显的区域差异性。

3我国机动车辆保险需求区域发展不均衡的对策

3.1提升民众的投保意识

我国民众对保险意识薄弱,寿险和非寿险的投保率都较低,同样机动车辆的投保率也一直处于低迷状态,西部相对落后地区更差。2006年交强险全面实施,由于交强险的强制性,机动车必须投保交强险和保险人必须承保,这大大提升了全民的保险意识,提高了保险业在全社会的影响力;同时也提升了车险的投保率。根据中国保信发布的2015年全国交通事故责任保险保障程度分析报告(以下简称“报告”)显示,2015年我国车险消费者的投保意识稳步提高,交强险覆盖范围进一步扩大,商业三责险的投保比例稳步提升,责任保险保障程度有所提升。其中交强险投保率较高,覆盖了九成以上的汽车,而仍然有近一成的汽车仍然没有投保交强险,更别说机动车商业险种了。由于我国机动车辆总计庞大,根据公安部交管局统计,截至2016年6月底,全国机动车保有量达2.85亿辆,也就是说2000万辆汽车没有投保任何险种。根据2015年中国信保报告,全国36省市机动车辆第三者责任保险(简称“三责任”)平均投保率为76.4%,仍有近1/4的车辆未投保三责险;三责险投保率呈现出明显的地区差异。东南沿海地区的投保率明显高于内陆地区;上海、宁波、厦门、深圳在90%以上,而山西、河南、青海、西藏等地则不足50%.

所以,总的来说,我们车险投保率还需提高,以适应经济协调发展之需,以更好实现保险的保障作用。所以应大力加强对机动车辆保险的宣传力度,通过网络媒体等多种途径宣传机动车辆保险的知识、法规等,介绍国外的先进经验,让民众了解车险,看到车险的保障效果;同时根据客户需求开发汽车保险种类、提升保险公司的服务质量。

3.2规范机动车市场,提高理赔效率

因为机动车保险理赔是补偿损失,机动车车辆损失是先修车再理赔。所以完善、规范的汽车修理市场对车险理赔及车险业务的健康发展有很大影响。而目前很多汽车修理市场都缺乏统一管理,产品品质良莠不齐,所以很多消费者被蒙蔽,从而影响修理后的汽车安全性,而增加再次出现的几率,最终影响消费者的利益和保险公司的经济效益,影响整个机动车保险业务的健康发展。因此必须要好好规范汽车修理市场。同时保险公司还要缩短工作时限、简化理赔手续,建立小额车险快赔快处机制。从报案、查勘定损、核损核赔、结案支付各个环节加快处理时效,缩短结案周期,提升工作效能,让客户享受到及时、便捷、公开、透明的理赔服务。

3.3加强员工培训,提高业务水平

加大对业务人员培训,提高业务和服务水平。加强现有业务人员的业务学习,定期或不定期进行素质考核,真正提升业务人员的业务实践水平,提高突发事件的处理能力,以及保险赔案中辨别能力,提升业务办理效率,同时做好客户对业务人员服务的评价体系,真正做到客户就是上帝,让客户的打分应该在业务人员的考核中占据较高的比重。通过多种途径的考核和监督,激励业务人员不断提升自己专业水平和服务能力。

我国机动车辆保险从总量上来说,总的保费收入不断增加,但是我们也必须要看到区域发展不均衡、投保率偏低的现状,应加强对车险的宣传力度进一步提高投保率;规范汽修市场,加强对业务人员的培训提高理赔效率;同时也可以借鉴机动车辆保险发达国家的成功经验,提高机动车辆保险产业整体效益,促进机动车辆保险业务的健康持续发展。

参考文献

[1]陈文辉副主席在2016年全国财产保险监管工作会议上的讲话[R].

[2]中国机动车辆保险市场发展报告(2014)[R].

[3]朱铭来,汪佚丽。我国汽车保险需求的实证分析[J].保险研究,2006(07)。

[4]林升,陈清,滕忠群。市场结构与财产险公司承保绩效--来自中国机动车保险市场的经验证据[J].保险研究,2010(04)。

[5]肖志光。中国保险市场地区差距:1989-2008[J].保险研究,2009(12)。

[6]陆秋君。中国保险需求区域差异研究[J].江西财经大学学报,2008(4)。

[7]2015年全国交通事故责任保险保障程度分析报告[R].